- Barajar

ActivarDesactivar

- Alphabetizar

ActivarDesactivar

- Frente Primero

ActivarDesactivar

- Ambos lados

ActivarDesactivar

- Leer

ActivarDesactivar

Leyendo...

Cómo estudiar sus tarjetas

Teclas de Derecha/Izquierda: Navegar entre tarjetas.tecla derechatecla izquierda

Teclas Arriba/Abajo: Colvea la carta entre frente y dorso.tecla abajotecla arriba

Tecla H: Muestra pista (3er lado).tecla h

Tecla N: Lea el texto en voz.tecla n

![]()

Boton play

![]()

Boton play

![]()

34 Cartas en este set

- Frente

- Atrás

- 3er lado (pista)

|

Decisiones en finanzas

|

Finanzas mercado Decisiones de financiación

Finanzas corporativas Decisiones de inversión |

|

|

Estructura activos empresa

|

Activos reales conforman estructura productiva.

Activos financieros son acciones, bonos. |

|

|

La empresa adquiere activos financieros por

|

Liquidez: incertidumbre a corto plazo

Estratégicos: diversificación del riesgo |

|

|

Activos específicos

|

Le interesa a la empresa adquirir activos reales específicos según bre los genericos del mercado de capitales.

Los activos específicos tienen mas valor para la empresa es a lo que se dedican. |

|

|

Estructura de Capital

|

Recursos propios - accionistas- tienen un derecho residual de sus beneficios (propietarios mientras no tengan deudas)

Recursos ajenos - Acreedores - obligacionistas, prestamos bancarios. |

|

|

Las acciones

|

Son una opción de compra sobre los activos de las empresas. El valor de la opción es el valor dela deuda o cero porque si el activo vale menos que el valor dela deuda simplemente no ejerceran la opción.

|

|

|

Valor de las acciones

|

Las acciones valen lo que valen los activos en el mercado. Diferente al valor contable.

|

|

|

Objetivos de las decisiones financieras

|

Financiacion: Minimizar el coste de capital. (Menor tasa interes)

Inversión: maximizar la rentabilidad y minimizar el riesgo. Dividendos: optimizar el equilibrio entre auto financiación y satisfacción del accionista. |

|

|

Modigliani y Miller 1958

|

Independiente de la estructura cada fuente de capital tienen un coste, el costo de capital propio vs el capital ajeno es indiferente

|

|

|

Estructura de Capital

|

Se busca la estructura de Capital en la empresa que minimice el coste de Capital

|

|

|

Dividendo

|

Señal que llega al mercado y puede ser interpretada de forma positiva o negativa.

Repartir dividendos puede ser que la empresa genera beneficios. Si reparte mucho puede no te ener vision a largo plazo. |

|

|

Objetivo financiero de la empresa

|

Maximizar la riqueza de los accionistas.

|

|

|

Maximizar beneficios vs maximizar el valor para los accionistas

|

Deberiamos maximizar el cash flow es decir los flujos de tesorería de la empresa y asi maximizaria el valor de las acciones. Crear valor es maximizar el valor de los accionistas.

|

|

|

Maximizar riqueza accionista

|

Maximizar valor de mercado de titulos de la empresa = minimizar coste de capital.

|

|

|

Decisión inversión

|

Inversión en activos reales y financieros

|

|

|

Decisión financiación

|

Fuentes: Capital, deuda, beneficios

Variables explicativas de la EC: coste de recursos, deducciones fiscales y costes de quiebra. |

|

|

Decisión dividendos

|

Porcentaje beneficios a repartir

|

|

|

Que considerar al elelgir las fuentes de financiación?

|

1. Coste de recursos. El accionista recibe renta residual soporta mayor riesgo exigira mayor rentabilidad que los acreedores, mas caro financiarse con aportes de accionistas que financiarse con deuda.

2. Aspectos fiscales. Financiarse con deuda es mas ventajoso los intereses son deducibles de los impuestos. 3. Costes de quiebra. Entre mas nivel de endeudamiento mayor el riesgo de cumplir por tanto costo de acreedores mayor. Muy endeudado menor flujo caja. |

|

|

Estructura de Capital

|

Forma en que financiamos las inversiones de la empresa.

|

|

|

Estructura económico financiera (Mayer 1994)

|

|

|

|

Decisiones de financiación- fuentes y medios

|

[Periodo] recursos permanentes vs circulares

[Propiedad] recursos propios vs ajenos [origen] recursos internos vs externos |

|

|

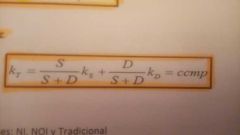

Ecuación fundamental KT

|

|

|

|

Tesis NI

|

KD(deuda) KS(capital propio) constantes la rentabilidad del accionista no depende de que la deuda aumente.

|

|

|

Las tres Tesis

|

Valor de la empresa viene determinado por la capacidad de generar renta.

|

|

|

Tesis NOI

|

A medida que aumenta el endeudamiento aumenta el riesgo para los accionistas y exigen mas rentabilidad

Ks no es constante aumenta en la medida que aumenta el endeudamiento. |

|

|

Tesis tradicional

|

Hasta determinado nivel de endeudamiento el accionista considera que no es riesgoso y no exige mayor rentabilidad. KS es constante hasta determinado nivel de endeudamiento.

|

|

|

Tesis modigliani y Miller

|

El valor es determinado únicamente por las decisiones de inversión. La estructura de capital es irrelevante solo influye en el reparto de flujos no en su generación.

|

|

|

Hipótesis M y M

|

Mercados perfectos de capitales

Beneficios de la empresa se representan por una variable aleatoria. Posible agrupar a las empresas en clases de riesgo o rendimiento empresarial. No hay impuestos. |

|

|

Tesis MYM proposición 1

|

El valor de mercado de la empresa y su coste de capital son independientes de su estructura de Capital.

|

|

|

Arbitraje

|

Consiste en realizar operaciones de cartera de modo que se obtenga una ganancia adicional sin modificar el riesgo asumido.

|

|

|

Divididendos

|

Los dividendos es la parte del cashflow libre una vez satisfecha las necesidades de la empresa que se reparten los accionistas.

|

|

|

Cuando se paga y quien lo fija (Timming)

|

Se vota anualmente en la junta de accionistas. El consejo lo decide y lo fija.

Declaracion de dividendos Fecha ex-dividendo. Se tiene que comprar la acción antes de la fecha ex-dividendo. Fecha registro. 4 dias despues de la fecha ex-dividendo se reciben lista de accionistas aptos. Fecha de pago. Envia por correo los cheques con los dividendos a los accionistas aptos. |

|

|

Factores de que depende el pago ( LINTNER)

|

1. No aclara la relación entre la decisión de dividendos y la decisión de inversión.

2. Algunas variables explicativas Liquidez Necesidades de fondos Estabilidad de fondos Impuestos Dimensión |

|

|

Modelo LINTNER

|

|